Náš předchozí článek o polském trhu s bydlením najdete ZDE

Polský finanční sektor se potýká s nevýhodami a potížemi, které se objevují z různých směrů. Složitost globální situace stále ztěžuje pochopení toho, jak se bude polský scénář vyvíjet a odkud problémy pramení. V poslední době to byl právě polský bankovní sektor, který to odnesl nejvíce – jeho akcie se během jednoho obchodního dne propadly dokonce o 6,3 % -, protože se znovu objevují staré nevyřešené finanční nestability.

Agentura Bloomberg k této záležitosti předtím, než polské úrokové sazby dosáhly svého vrcholu, poznamenala, že rostou nejrychleji na světě. Analytici banky Pekao oznámili, že sazby desetiletých dluhopisů vzrostly během měsíce o více než 300 bazických bodů. Agentura Bloomberg poté citovala Viktora Szabo, londýnského peněžního manažera společnosti Abrdn Plc, který uvedl, že “kombinace fiskální a měnové politiky Polska je v současné atmosféře naprosto nevhodná, pro trhy destruktivní a inflační”.

Výnosy se normalizovaly, protože polský premiér Mateusz Morawiecki se snažil uklidnit investory ohledně absence rozhodné reakce na inflaci, která je na 25letém maximu. Prohlásil, že fiskální politika země bude zaměřena na omezení inflace, a zavázal se k omezení expanzivní fiskální politiky.

Polsko hodlá usilovat o financování ze státních investičních fondů a prodej dluhopisů v cizích měnách, aby zmírnilo tlak na místní trh, protože náklady na půjčky prudce rostou, ale zatím nestanovilo cíl, kolik chce získat v zahraničí, dodal. Ministerstvo se k tomu odmítlo vyjádřit.

Polsko využilo zahraniční trhy s nabídkou eurobondů ve dvou tranších (10Y/20Y), která přilákala značnou poptávku po 13 miliardách eur, z nichž Polsko přijalo 3,5 miliardy eur. Podle MinFin Polsko již dokončilo 57 % plánované emise eurobondů na letošní rok a další zahraniční dluhopis je plánován v USD, případně v JPY. Tento růst již má významný dopad. V říjnu loňského roku polská rozvojová banka BGK zrušila plánovaný prodej dluhopisů, když prudce vzrostly úrokové sazby, což zvýšilo náklady na zadlužení státu. Výnosy měly být částečně použity na podporu ozbrojených sil v době, kdy se Polsko snaží zvýšit svůj obranný rozpočet v reakci na ruskou invazi na sousední Ukrajinu.

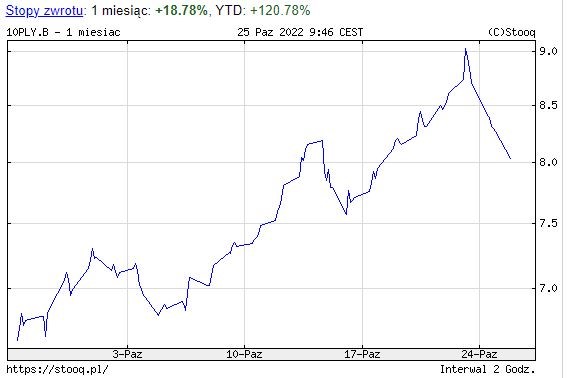

Výnosy desetiletých polských dluhopisů poprvé po více než 20 letech vzrostly nad 9 %, protože investoři požadovali vyšší rizikovou prémii v souvislosti s rostoucí inflací, možností ztráty miliardových dotací EU a nečekaným říjnovým rozhodnutím centrální banky nezvyšovat úrokové sazby.

Výnosy polských desetiletých dluhopisů v průběhu měsíce. Zdroj: stooq.pl

V souladu s evropskou normou Polsko brzy zažije stagflaci

Jsme svědky “dluhové krize” (nezapomeňte, že ta je prozatím relativně zvládnutelná), nebo je dluhová krize symptomem zásadnějšího problému polské ekonomiky?

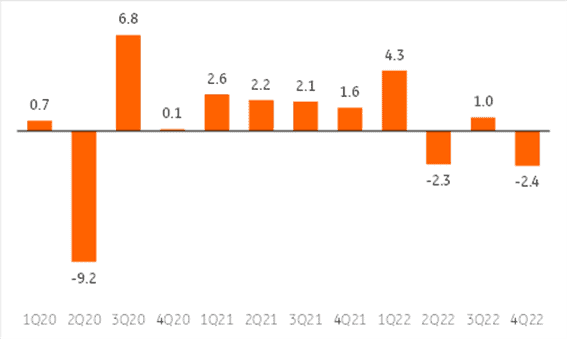

HDP se ve 4. čtvrtletí 2022 (SA, bleskový odhad) mezičtvrtletně snížil o 2,4 %, poté co v předchozím čtvrtletí vzrostl o 1,0 %. Začátek roku 2023 bude náročný, ale očekáváme, že ekonomika vzroste o 1 %, a to především díky čistému vývozu. Složení HDP by mělo být ve prospěch deflace, i když růst cen by měl zůstat silný.

Podle rychlého odhadu (sezónně očištěné statistiky) se HDP Polska ve 4. čtvrtletí 2012 mezičtvrtletně snížil o 2,4 % po mezičtvrtletním růstu o 1,0 % ve 3. čtvrtletí. Čtvrtletí rostoucí aktivity byla v roce 2022 střídána čtvrtletími klesající aktivity. Meziroční růst se ve čtvrtém čtvrtletí zpomalil na 2,0 % z 3,6 % v předchozím čtvrtletí. Na základě statistik pro rok 2022 a dříve zveřejněných čtvrtletních údajů očekáváme, že spotřeba domácností ve čtvrtém čtvrtletí roku 2022 meziročně poklesla přibližně o 1,5 %, zatímco investice meziročně vzrostly o více než 5 %. Kladný příspěvek k meziročnímu růstu v posledním čtvrtletí roku 2022 mají jak změny stavu zásob, tak čistý vývoz.

Pokles inflace v průběhu roku 2023 a současné zlepšení inflačních očekávání jsou výsledkem odvrácení dvou významných šoků, a to pandemie a války/energetiky. Projekce domácí inflace zůstávají slabé. Zdůrazňujeme mnoho pádných argumentů proti snižování sazeb v roce 2023: (1) Na konci roku 2023 by se jádrová inflace měla stále nacházet výrazně nad cílem. (2) Historické zkušenosti naznačují, že je snazší snížit inflaci z 20 % na 10 % než z 10 % na 2,5 %. Ve čtvrtém čtvrtletí by měl zvrat nabídkových šoků, které jsou v konečném důsledku mimo kontrolu NBP, snížit CPI na jednociferné hodnoty. Struktura inflace na konci roku 2023 navíc naznačuje, že vysoká jádrová inflace je hrozbou pro cenovou stabilitu, neboť odráží tlaky domácí poptávky, a nižší CPI může vyžadovat bolestivější opatření k dosažení 2,5% meziročního cíle; (3) Polsko má navzdory zpomalení HDP velmi silný trh práce, přičemž rekordní počet podniků plánuje zvýšit mzdy; a (4) vidíme převis vysokých cen energií.

Nejnovější aktuální údaje o HDP odrážejí pokračování zhoršování ekonomické situace v Polsku. Začátek roku 2023 bude těžký. Náš nejnovější odhad meziročního poklesu HDP v prvním čtvrtletí činí zhruba -1 % oproti námi dříve předpokládaným -2 % meziročně. Závažnost energetické krize v Evropě je mnohem menší, než se předpokládalo, a ceny energetických komodit se drasticky snížily. V roce 2023 odhadujeme růst ekonomiky o jedno procento. Vzhledem k tomu, že donedávna byly rozšířené prognózy v rozmezí 0-0,5 %, konsenzus trhu se rovněž obrací tímto směrem.

Vysoká inflace má negativní vliv na skutečný disponibilní příjem spotřebitelů, což vede k nižším výdajům. V důsledku toho vyšší sazby úvěrů a nižší vyhlídky místní i globální poptávky poškozují investiční strategie podniků. Nicméně veřejný sektor může v roce 2023 stimulovat investiční aktivitu, zejména vojenské výdaje, což současně sníží dovoz.

Vzhledem k poklesu domácí poptávky očekáváme, že dominantním faktorem růstu HDP v roce 2023 bude čistý vývoz. Tato kombinace růstu by měla být příznivá pro deflaci, ale očekáváme, že růst cen bude tažen především náklady, nikoliv poptávkou. V roce 2023 stále předpokládáme dvouciferný růst spotřebitelských cen a trvale vysokou jádrovou inflaci.

Předpokládáme, že míra inflace bude pokračovat v růstu až do léta

Prezident Polské národní banky Glapiski 9. února potvrdil svou dřívější prognózu, že inflace se v lednu a únoru zvýší. Dále uvedl, že inflace zůstává zvýšená, ale že její průměrná úroveň v prvním čtvrtletí bude nižší, než NBP předpokládala ve své listopadové projekci. Hlavním zdrojem současné vysoké inflace jsou podle NBP výdaje na energie. Růst cen se navíc rozšiřuje i na další složky inflačního koše, což vede ke zvýšení jádrové inflace.

Prezident Glapiski naznačil, že globální ekonomická situace se zhoršuje a že růst hrubého domácího produktu (HDP) světové ekonomiky v roce 2023 bude výrazně nižší než v roce 2022. Pokles je způsoben rostoucími cenami energií a komodit. Současně se výrazně snížila pravděpodobnost nedostatku plynu v Evropě. Nejhrozivější předpovědi se nenaplnily a ekonomické vyhlídky Evropy se poněkud zlepšily. Celosvětová míra inflace je ve skutečnosti stále nadměrná, ale v několika zemích začala klesat. Pokles inflace lze částečně přičíst zmírnění napětí v globálních dodavatelských sítích, poklesu cen komodit a snížené poptávce na trhu. Inflační tlaky zmírňuje klesající kupní síla firem a podniků.

Po prvním čtvrtletí Glapiski předpokládá výrazný pokles inflace v průměru na zhruba 8 % ve čtvrtém čtvrtletí. Podle prezidenta NBP by celková meziroční inflace mohla v prosinci klesnout na 6 %, což by se blížilo úrovním, které spotřebitelé zřídkakdy zaznamenávají. Glapiski zdůraznil, že to není konečný cíl politiky a že v následujících letech se NBP bude snažit přiblížit inflaci co nejvíce ke 2,5 % (oficiální cíl NBP).

Prezident NBP na tiskové konferenci poznamenal, že současná úroveň úrokových sazeb NBP (6,75 %) je pro dosažení inflačního cíle dostatečná. Navíc několikrát zopakoval, že je příliš brzy uvažovat o snížení sazeb a že Rada ještě neukončila cyklus zvyšování sazeb, a to i proto, že chování cen v lednu a únoru zůstává nejisté. Kromě toho zdůraznil, že inflační cíl NBP je 2,5 % plus minus jeden procentní bod.

Zbývající materiál o inflačním cíli NBP byl vágní a nejasný. Prezident NBP několikrát uvedl, že jednociferná inflace je přijatelná. Navíc zdůraznil, že vlády, které si přejí rychlý růst HDP, musí být tolerantní k vyšší inflaci. Tento dopis podle našeho názoru ukazuje, že samotný pokles spotřebitelské inflace, i když jádrová inflace zůstane trvale vysoká, by mohl stačit k tomu, aby přesvědčil Radu pro měnovou politiku k zahájení debaty o snížení inflace. Podle Glapinského může být této otázce věnována větší pozornost v měsících květnu nebo červnu. Zvyšuje se pravděpodobnost, že ke snížení první sazby dojde před koncem roku 2023.

Polské banky a starší potíže

Mezi dluhovou krizí a problémy bankovního sektoru může existovat souvislost. Akcie polských bank se propadly 16. února, když generální advokát Collins ze Soudního dvora Evropské unie v nezávazném rozsudku (věc C-520/21) prohlásil, že banky nemohou požadovat platby přesahující splátku jistiny u sporných hypotečních smluv ve švýcarských francích.

Collins však uvedl, že v konečném důsledku bude na polských soudech, aby s odkazem na vnitrostátní právo určily, zda spotřebitelé mají právo takové nároky uplatňovat, a pokud ano, aby určily jejich oprávněnost. Jeho stanovisko vychází z nařízení EU proti nepřiměřeným podmínkám ve spotřebitelských smlouvách, jehož cílem je poskytnout spotřebitelům vysoký stupeň ochrany. Generální advokát poznamenal, že banky by neměly ekonomicky profitovat z postavení, které si vytvořily vlastním protiprávním jednáním.

Sdružení polských bank (ZBP), bankovní lobby, reagovalo, že SDEU není nucen přijmout rozsudek generálního advokáta a že předchozí rozhodnutí SDEU jsou v rozporu se závěry generálního advokáta.

Během odpoledního obchodování klesl index blue-chipů WIG20 na burze o 0,82 %, přičemž v čele poklesu stály akcie velkých bank PKO BP a mBank. Index bankovních akcií burzy, WIGBanki, zaostal o 1,5 %, přičemž ceny akcií Bank Millennium a BNP Paribas Polska klesly o 6,3 %, resp. 1,6 %. Otázka, kterou se zabýval Soudní dvůr EU, jde k jádru dlouho se táhnoucího problému týkajícího se statisíců hypoték denominovaných v zahraničních měnách, konkrétně ve švýcarském franku, který trápí polské banky.

Po vstupu Polska do Evropské unie v roce 2004 si mnoho Poláků, zlákaných nízkými úrokovými sazbami, vzalo hypotéky denominované v jiných měnách, zejména v nechvalně známém švýcarském franku. V roce 2015 švýcarský frank vůči polskému zlotému vzrostl v důsledku finanční krize z let 2008-2009, jejích důsledků a rozhodnutí švýcarské centrální banky ukončit měnovou regulaci. Dlužníci vázaní smlouvami o úvěru obsahujícími indexační nebo denominační doložky začali proti bankám bojovat kvůli údajně nespravedlivým okolnostem mechanismů propojení cizích měn s tím, že obsahují zneužívající podmínky, a jsou tak vůči spotřebitelům neúčinné. Obvykle za těchto okolností dlužníci tvrdili, že úvěr, který jim byl poskytnut, byl ve skutečnosti úvěrem v polských zlotých a že vazba na cizí měnu by měla být přerušena buď zrušením celé smlouvy, nebo odstraněním mechanismu denominace nebo indexace. Hlavním cílem je snížit nárůst dluhu způsobený prudkým růstem cen deviz a obnovit skutečný počet vyplacených polských zlotých.

V důsledku rozhodnutí švýcarské centrální banky oddělit frank od eura došlo prakticky ze dne na den k dramatickému poklesu kurzu zlotého, což vedlo ke zvýšení splátek. V přepočtu na zloté má frank stále více než dvojnásobnou hodnotu než v době vrcholu hypotečního trhu denominovaného v CHF. Nejenže dlužníci museli platit dramaticky vyšší splátky, ale zhoršil se i poměr úvěru k hodnotě jejich nemovitostí, což jim ztížilo prodej jejich domů. V posledních měsících Švýcarská národní banka zvýšila svou základní úrokovou sazbu z 0,25 % na 1 %, čímž ještě zhoršila situaci dlužníků.

Dlužníci již před časem tvrdili, že je banky zlákaly k hypotékám tím, že podcenily měnové riziko a nasadily řadu takzvaných neférových podmínek, například při výpočtu jejich rozpětí CHF-PLN. Toto je však pouze nejnovější případ v dlouhé řadě podobných událostí. Ve věci Kamil a Justyna Dziubak v. Raiffeisen Bank International AG (C-260/18 – Dziubak) bylo rozhodnuto v roce 2019. Rozsudek ESD se tehdy konkrétně nezabýval účinky polských výpůjček v cizí měně. Rozsudek měl soudům poskytnout návod, zda právní předpisy EU stanoví nějaké limity pro opravné prostředky, které mohou polské soudy použít, pokud dospějí k závěru, že konkrétní podmínky ve smlouvách o úvěru poškozují klienty, kteří si zajistili devizové hypoteční úvěry. Za druhé, rozhodnutí ESD nestanoví kritéria pro rozhodování o tom, zda je ustanovení o indexaci (nebo jakákoli jiná doložka) “zneužívající”. Uvádí, že každý případ musí být posuzován individuálně a že je na vnitrostátních soudech, aby určily, zda v konkrétní situaci lze podmínky úvěru považovat za zatěžující. V takovém případě se důsledky zneužívající klauzule obvykle řídí vnitrostátním právem každého členského státu.

Stejně tak určení, zda může smlouva nadále zavazovat strany, pokud zneužívající ustanovení neexistují, přísluší místnímu soudu a řídí se místním právem. Soudní dvůr zejména citoval svá dřívější rozhodnutí, v nichž rozhodl, že smluvní omezení týkající se FX rizika mohou být považována za relevantní pro hlavní předmět smlouvy, a v důsledku toho mohou podléhat odlišnému stupni kontroly z hlediska jejich zneužívající povahy.

V závislosti na skutečnostech a argumentech předložených dlužníky a věřiteli, jakož i na vyhlídce budoucího rozhodnutí ESD, zůstává několik otázek polskými soudy nezodpovězeno. Dokud nebude existovat silná a jednoznačná judikatura podpořená polským Nejvyšším soudem, bude obtížné učinit obecné a definitivní předpovědi o tom, jakou cestou se mohou soudy ubírat – a tím i o výši rizika spojeného s portfolii bank nebo sekuritizačních fondů. Rozhodnutí Soudního dvora EU nicméně slouží jako varování pro všechny účastníky trhu, ať už jsou dlužníky nebo věřiteli, že problematiku smluv o úvěrech na bydlení s použitím cizích měn nelze přehlížet. Dnešní připravovaný rozsudek jde mnohem dále a chrání spotřebitele způsobem, který dosud nebyl stanoven.

Průmyslová výroba zklamala odhady

Kromě finanční nestability má na polskou průmyslovou produkci nadále negativní dopad konflikt na Ukrajině. V lednu se exportně orientovanému průmyslu ulevilo díky menšímu napětí v globálních dodavatelských řetězcích a nižším cenám zemního plynu.

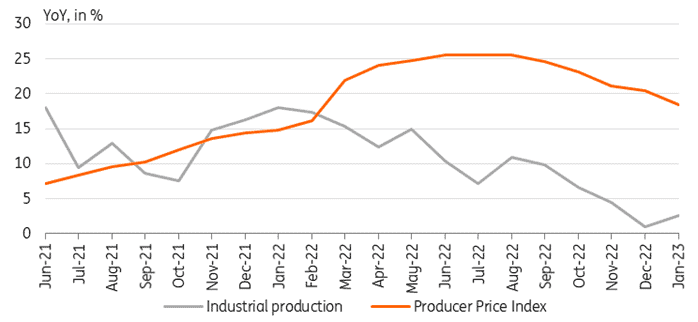

Průmyslová výroba v lednu meziročně vzrostla o 2,6 %, což bylo výrazně pod naším očekáváním i konsenzuálním odhadem 4,0 %, ale lepší než 1,0% meziroční tempo vykázané v prosinci. Zpracovatelskému průmyslu nadále pomáhá posilování globálních dodavatelských sítí, což zvyšuje produkci v řadě průmyslových odvětví (zejména v automobilovém průmyslu, výrobě elektrických zařízení a strojů) (včetně automobilového průmyslu, výroby elektrických zařízení a strojů). Výrazně se zvýšila také výroba léčiv, potravin, textilu a oděvů. Meziroční zrychlení bylo podpořeno příznivým rozvrhem pracovních dnů. Produkce chemických látek, kovů, počítačů a dřeva výrazně poklesla, což však bylo způsobeno především vysokou srovnávací základnou v těchto odvětvích.

Růst cen výrobců se v souladu s prognózami snížil z prosincových 20,5 % meziročně na únorových 18,5 % meziročně. Na meziměsíční bázi se však ceny výrobců zvýšily na 0,8 % m/m z 0,6 % v prosinci, což svědčí o pokračující inflaci u výrobců. Tři ze čtyř hlavních kategorií zaznamenaných polským ČSÚ (doly, elektřina/plyn/pára a vodné/stočné) vykázaly meziměsíční nárůst cen, zatímco ceny ve zpracovatelském průmyslu se meziměsíčně snížily o 0,4 % oproti 0,6% snížení o měsíc dříve.

Tato studie potvrzuje předpovědi o zpomalení hospodářské aktivity v prvním čtvrtletí a postupném zmírňování tlaku na výrobní ceny v důsledku poklesu velkoobchodních nákladů na energie, zejména zemní plyn, v důsledku mírné zimy a poklesu spotřeby plynu v Evropě.

Zdroje

https://think.ing.com/articles/moment-of-truth-for-central-and-eastern-europe/

https://think.ing.com/snaps/polands-industrial-production-posts-meagre-growth-in-january/

https://archive.bpcc.org.pl/contact-magazine/issues/31/categories/145/articles/871

https://www.bloomberg.com/news/articles/2023-02-08/poland-holds-rates-as-easing-inflation-plays-into-hands-of-doves

https://www.bloomberg.com/news/articles/2023-02-15/polish-inflation-speeds-up-as-warsaw-s-forecast-clashes-with-eu

https://curia.europa.eu/juris/liste.jsf?num=C-520/21

https://curia.europa.eu/juris/documents.jsf?num=C-260/18

Přečtěte si také:

The Polish Real Estate market between rising inflation and economic decline